実はあんまり普通の投資と変わらないESG投資の実態

財務情報であれば、業種も規模も異なる企業を同じ土俵で並べて投資対象として比較することができます。一方で、企業のESG対応についても公平に評価することができるのでしょうか。たとえば、同じ業種の2社があり財務状況や成長性では甲乙付け難く、気候変動対策(事業活動におけるCO2排出量)でどちらか1社をESG投資商品の銘柄として選定する場合を考えてみます。

Dilok Klaisataporn/iStock

<例1>

【A社】CO2排出量:10万トン/年

【B社】CO2排出量:100万トン/年

年間のCO2排出量だけを比べればおそらくA社になると思われます。ではひとつ条件を増やします。

<例2>

【A社】CO2排出量:10万トン/年、従業員数:1万人

【B社】CO2排出量:100万トン/年、従業員数:20万人

年間のCO2排出量ではA社の方が少ないのですが、従業員一人当たりのCO2排出量では【A社】10トン/人・年、【B社】5トン/人・年、となります。これはどちらのESG評価が高いと言えるのでしょうか。

さらに別の条件が加わります。

<例3>

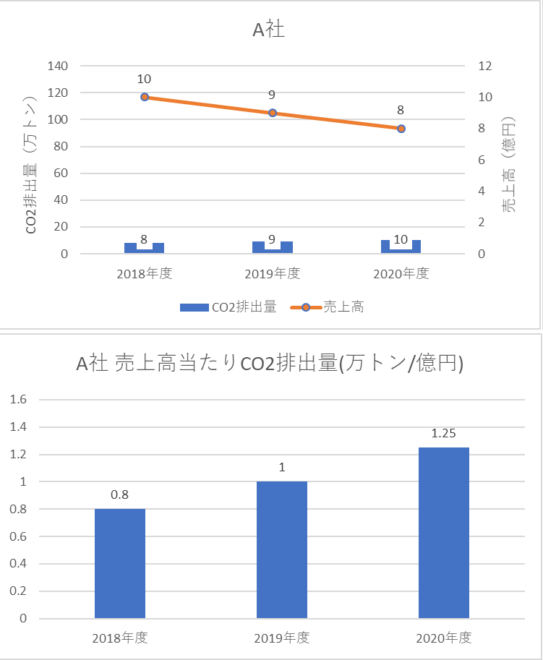

【A社】

| 年度 | CO2排出量 | 売上高 |

| 2018年度 | 8万トン | 10億円 |

| 2019年度 | 9万トン | 9億円 |

| 2020年度 | 10万トン | 8億円 |

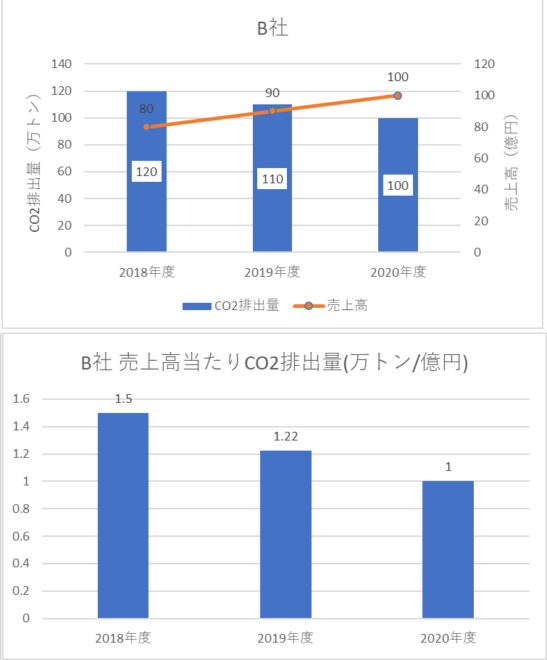

【B社】

| 年度 | CO2排出量 | 売上高 |

| 2018年度 | 120万トン | 80億円 |

| 2019年度 | 110万トン | 90億円 |

| 2020年度 | 100万トン | 100億円 |

A社はCO2の絶対量は少ないのですが、CO2排出量が増加傾向ながら売上高は下がり続けており環境効率が悪化しています。一方、B社はCO2の絶対量は多いのですが、ビジネスが堅調なのにCO2排出量は減少しており環境効率が向上しています。

私が機関投資家の立場であれば、<例2><例3>のケースでどちらかを銘柄として選ぶことはできません。さらに、ここでは同じ業種としましたがこれが別の業種(製造業と小売業、サービス業など)の場合や、同じエネルギー使用量でも立地地域や国によって電力のCO2排出係数が異なる場合など、現実の企業比較ではますます複雑な条件が重なります。

実はこれ、今ほど「ESG投資」という言葉が普及していなかった2015年に、環境省が主催した有識者会議で私が質問した内容です。この時、日本を代表する機関投資家、大学教授、CSRコンサルタントの皆さんはどなたもお答えになりませんでした。唯一あった発言は、「成長性でユニバースを選んでいるのでどちらも銘柄になり得る。四半期や半年などの期間で定期的に銘柄を見直すので。」という内容でした。

上記は、ESGのE(環境)でよくある「CO2排出量」の例です。Eでは、他にも「産業廃棄物の排出量」「化学物質の排出量」「水の使用量」「太陽光発電の導入割合」などが考慮されますが、いずれの項目も企業を比較・選別する指標になるとは到底思えません。E、S、Gの中では最も定量的な比較・分析が可能であろうEですらこの状況です。S(社会性)、G(企業統治)にいたっては言わずもがな、ではないでしょうか。

これがESG評価の実態です。こんな曖昧な基準で資金調達に差がつくとしたら、評価される企業側はたまったものではありません。では、あれから6年が経ってESG評価の基準やプロセスは確立されたのでしょうか。おそらく大きな変化も進化もないと思います。なぜなら企業へ送られてくるアンケート項目が変わっていないからです。評価者へのインプットが同じであればアウトプットも同じはずです。

あえて進んだと思われる点を挙げれば、ビジネスによる環境貢献(たとえば、水素社会の実現に向けた投資、再生可能エネルギーの研究開発など)ですが、当然ながら技術力や成長性の一環として従来から評価対象となっているはずです。前述の有識者がおっしゃったように、まず収益性や成長性などを基にしたユニバース(母集団)があって、そこにESGという多少のスクリーニング要素を加えているだけなので、「ESG投資」と言い換えるほどの違いはないのです。「ESG投資市場が急拡大」「ESG投資商品が従来の投資商品をアウトパフォーム」といった報道がかまびすしいのですが、実態は従来の投資商品と大して違いません。つまり、真水のESG投資市場などほとんど存在せず従来の株式市場をESG投資の看板で上書きしているだけなので、当然ながら企業側にも真水の資金調達メリットはないのです。

さらに厄介な点があります。多大な労力をかけてアンケートやエンゲージメントに対応した後、各ESG投資商品に採用されたか否かのフィードバックがありません。公開された目論見書などから採用されたことが分かっても、3か月や半年ごとに銘柄は入れ替わります。従って、企業側ではESG対応によるメリットや資金調達効果を測ることができないのです。

従来の投資商品と実態は変わらないのに、膨大なESGアンケートに答えさせられたり、ESGに関するエンゲージメントや説明会を繰り返したり、分厚い非財務情報の報告書をつくらされる企業側は本当に大変です。ESG評価のためにどれだけ日本企業全体の生産性が落とされているのでしょうか。企業のCSR担当者や広報担当者を不毛な業務から解放し、本来業務に集中させてあげたいと切に願います。

■

藤枝一也

素材メーカーで環境・CSR業務に従事。

関連記事

-

昨年の震災を機に、発電コストに関する議論が喧(かまびす)しい。昨年12月、内閣府エネルギー・環境会議のコスト等検証委員会が、原子力発電の発電原価を見直したことは既に紹介済み(記事)であるが、ここで重要なのは、全ての電源について「発電に伴い発生するコスト」を公平に評価して、同一テーブル上で比較することである。

-

はじめに インターネットでウランを売買していた高校生が摘発された。普通、試験管に入った量程度のウランを売買するのに国への報告が必要になるとは気が付かないが、実はウランは少量でも国に報告しなければならないことになっている。

-

IPCCの報告がこの8月に出た。これは第1部会報告と呼ばれるもので、地球温暖化の科学的知見についてまとめたものだ。何度かに分けて、気になった論点をまとめてゆこう。 以前、「IPCC報告の論点③:熱すぎるモデル予測はゴミ箱

-

アゴラ研究所の運営するエネルギーのバーチャルシンクタンクGEPR(グローバルエナジー・ポリシーリサーチ)はサイトを更新しました。

-

小泉環境相が悩んでいる。COP25で「日本が石炭火力を増やすのはおかしい」と批判され、政府内でも「石炭を減らせないか」と根回ししたが、相手にされなかったようだ。 彼の目標は正しい。石炭は大気汚染でもCO2排出でも最悪の燃

-

政府のエネルギー基本計画について、アゴラ研究所の池田信夫所長がコメントを示しています。内容が、世論からの批判を怖れ、あいまいであることを批判しています。

-

1.メディアの報道特集で完全欠落している「1ミリシーベルトの呪縛」への反省 事故から10年を迎え、メディアでは様々な事故関連特集記事や報道を流している。その中で、様々な反省や将来に語り継ぐべき事柄が語られているが、一つ、

-

福島の原発事故から4年半がたちました。帰還困難区域の解除に伴い、多くの住民の方が今、ご自宅に戻るか戻らないか、という決断を迫られています。「本当に戻って大丈夫なのか」「戻ったら何に気を付ければよいのか」という不安の声もよく聞かれます。

動画

アクセスランキング

- 24時間

- 週間

- 月間