原油価格、15年後半からどうなるのか

原油価格が再び上昇の兆しを見せている。今年4月に一時ニューヨーク先物市場でWTI(ウェスト・テキサス・インターミディエイト(West Texas Intermediate))原油)が、一時直近安値1バレル=43.3ドルを付けた後で、6月初頭時点では60ドル前後に強含み、もみ合いが続いている。原油価格は14年初頭に110ドル台であり、その価格下落は世界経済の下支え要因となった。今後どうなるのか。著名なマーケット・コモディティアナリストの江守哲氏が分析する。(以下本文)

中東諸国から奪われつつある原油価格支配力

石油輸出国機構(OPEC)が6月5日に開催した総会では、市場の予想通り、生産目標が日量3000万バレルで据え置かれた。これにより、サウジなど生産調整による原油価格の下支えを放棄する「減産否定派」の声が今回も通ったことになる。その一方で、高油価を求めるイランやべネズエラなど一部加盟国からは「加盟国の大半が、原油価格の適正水準は75ドルと考えている」といった声も出ている。しかし、従来の中東を中心とした産油国が価格支配力を失った今、市場の関心は米国のシェールオイル生産量の動向に向かうのは自然な流れであろう。

その米国では、石油掘削リグ稼動数の減少傾向が鮮明となり、産油量も頭打ちである。リグ稼動数は、昨年10月には1609基とピークをつけたが、原油価格の下落に伴い減少に転じ、6月5日時点では642基まで減少している。その間、石油生産会社は、少ないリグ稼動数で最大の産油量になるように生産効率を向上させ、産油量を維持してきた。その結果、生産コストは60ドル程度にまで低下し、これがさらに原油価格を押し下げることとなった。

しかし、産油量の頭打ちにより、原油価格が底打ちから反転の兆しを見せる中、リグ稼動数の回復と産油量の増加を懸念する声も聞かれる。せっかく頭打ちになった産油量が、原油価格の回復を背景に増加すれば、需給悪化から原油価格が再び低迷する可能性も否定できない。しかし、米エネルギー情報局(EIA)が指摘するように、今後の米国の産油量の伸びには限界があろう。

このように、供給面が価格押し下げ要因になりづらくなっており、その一方で需要面も価格を押し上げるには力不足である。そのため、市場は別の価格変動要因を探すことになろう。

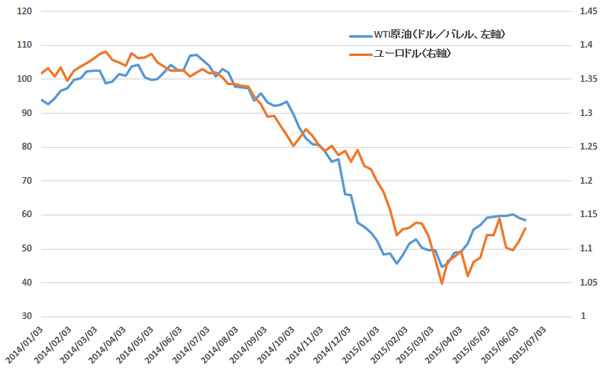

焦点は為替と金利、人為的な相場は急変リスクを抱え込む

筆者は、今後の原油市場は為替動向に大きく左右されると考えている。昨夏以降の原油価格の急落の最大の要因はドル相場の上昇だったというのが筆者の見方である。供給増による需給緩和も無視できないが、需給バランスは短期間では変わらない。また昨年11月に開催されたOPEC総会で減産が見送られた際、原油価格はすでに大幅安となっており、減産見送りが原油価格の急落を誘発したわけではない。結局のところ、ドル建てで取引される原油価格の下落は、ドル相場の上昇による減価だったと結論付けられるだろう。

市場では「原油価格の下落がドル高を誘発した」といった論調も聞かれるが、市場規模や参加者および市場の変動要因の多様性を考慮すれば、為替市場が原油市場に影響を与えることはあっても、その逆は成立しない。

今回の原油価格の下落局面を振り返ると、ユーロドル相場の高値は3月だが、原油は6月である。(図表2)つまり、ドルが対ユーロで底値をつけて上昇し始めた後に、原油価格が高値をつけて下げ始めたのである。まして、日々の値動きを見て、実際に取引を行っている筆者のような市場参加者には、為替相場が原油価格に影響を与えるといったロジックは半ば常識である。

一方、金融市場関係者の「原油市場が為替相場に影響を与えた」という見方は、20年超の長年にわたりコモディティ市場を見てきた筆者からみると、市場の本質を理解していない「素人の発想」であるといわざるを得ない。

筆者は「グローバルマクロ戦略」で運用業務を行っているヘッジファンドマネージャーだが、市場において重要なのは金利動向であると考えている。金利は通貨の価値を示すものであり、金利が動けば通貨も変動し、その変動に合わせてコモディティや株価は変動する。

このロジックを理解していないと、原油価格の見通しを立てることはできないはずである。多くのファンドマネージャーは、金融市場を運用の主戦場としているが、最近では金や原油などのコモディティを取引するファンドも増えている。しかし、彼らの主戦場はあくまで金融市場であり、為替や株価動向を見ながら原油も取引している。この投資判断の順序を理解していれば、原油価格の変動のロジックを容易に理解できるはずである。

さて、その為替に大きな影響を与える金利動向だが、欧米の債券利回りはすでに底打ちから上昇し始めており、これがユーロ高を誘発する展開にある。これまで市場では、「ギリシャ債務問題」や「欧州中央銀行(ECB)の量的緩和策の導入」を背景に、ユーロは下落するとの見方が大半だった。

しかし、筆者は人為的に作られた低金利およびユーロ安はいずれ崩壊するとみていた。ドイツの債券利回りが上昇し始め、ユーロの買戻しが見られ始めるなど、基調は徐々に変わりつつある。ドイツ金利動向を占う上で、2003年に日本で起きた「VARショック」は無視できないだろう。それまで日本国債を買い込んでいた機関投資家が、国債価格が下落し始めると、リスク調整のために機械的に国債の売却を進めざるを得なくなり、その売りがさらに国債価格を押し下げ、さらに売りが出るといった悪循環が金利急騰につながった経緯がある。

今回も、ECBが国債買い入れを行う中、ECBのお墨付きを得た投資家がリスクを考慮せずにドイツ国債を買い進み、その結果、金利がマイナスになるまで低下している。このような人為的に作られた構造はいずれ大きな調整をもって崩壊するのが常である。ドイツ国債が何らかのきっかけで売られ、金利が上昇する中、ユーロに買いが集まれば、ドル建てで取引される原油価格も価値の修正という形で上昇に向かうことになろう。

米国利上げとリンクし、原油は上昇か

原油市場と直接関係のない材料を並べたように思われるかもしれないが、実際に投資資金を運用している筆者としては、現在の原油市場での運用および投資判断において、重視しているのは市場モメンタムであり、為替動向である。

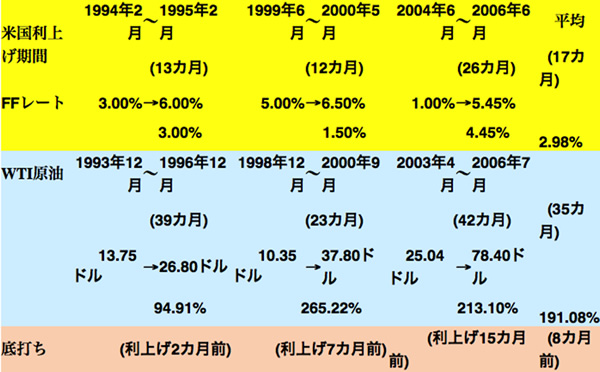

さて、為替動向を見る上で、ドルの動きも無視できない。金融市場では、米国の利上げ時期に注目が集まっている。米国の経済指標が再び改善傾向を見せる中、利上げ観測が高まっており、これがドル高につながっている。米国の利上げがドルを押し上げるとの見方が市場には多いが、利上げ織り込み後のドルの上昇は限定的となることは、過去の動きから実証済みである。

直近3回の利上げ局面では、ドルは利上げ後に上値が重くなっており、横ばいから下落に転じる傾向がある。(図表3)不思議な感じもするが、これは利上げを早い段階で織り込む一方、織り込んだ後は上昇しづらくなるからであろう。まして、米連邦準備制度理事会(FRB)は、利上げは相当慎重に行うとしていることから、一旦利上げを行った後は景気動向などを慎重に見極めると考えられ、利上げが断続的に行われる可能性は低いだろう。

そのため、利上げ後のドルの上昇は限定的になると考えられ、これが原油価格の下支えになると考えられる。一方、直近3回の米国の利上げ局面では、利上げは原油価格の底打ちから平均8ヵ月後に実施されている。

今回の原油価格の底打ちが今年3月だったことを考慮すれば、利上げ時期は半年後の9月、遅くとも9ヵ月後の12月となろう。つまり、利上げが可能な経済環境になっていれば、原油相場は利上げ前後に明確な形で上昇に向かうことになるということである。

原油価格は最終的には、16年半ばをターゲットに100ドル回復を目指すことになろう。このような将来の見通しは、現物ファンダメンタルズのみを利用したのでは不可能である。筆者のように、ファンドマネージャーとして収益獲得を最大の目的として市場に参加しているものは、重視すべき材料を常に確認しながら投資判断を行っている。それがいまは需給要因ではなく、為替要因であるということである。

江守哲(えもり・てつ)慶應義塾大学商学部卒業後、住友商事に入社し、非鉄金属取引に従事。1996年に英国住友商事(現欧州住友商事)に転籍しロンドンに駐在。その後、Metallgesellschaft Ltd.、三井物産フューチャーズを経て、2007年7月にアストマックス入社。同社でファンドマネージャーに就任。アストマックス退社後、2015年4月にエモリキャピタルマネジメントを設立。ヘッジファンドを中心とした資産運用や株式・為替・債券・コモディティ市場の情報提供などを事業として展開。

(2015年6月15日掲載)

関連記事

-

去る4月5日、経済産業省傘下の電力・ガス取引監視等委員会において「電力市場における競争状況の評価」が討議され、電力自由化一年目が総括されました。この評価は政策的に非常に重要な意味を持つものです。電気事業法では2020年4

-

近年、日本は安部首相を先頭にして、世界各国に原子力発電プラントを売り込んでおり、いくつか成功をしている。原子力発電の輸出は、そもそも新興国の電力を安価に安定に供給し、生活を豊かにし、貧困から来る紛争や戦争を防ぎ、輸出国、輸入国双方の国富を増大させる。

-

GEPRを運営するアゴラ研究所は毎週金曜日の午後9時から、インターネットの映像配信サービス、ニコニコ生放送で「アゴラチャンネル」という番組を放送している。22日は、アゴラ研究所の池田信夫所長をホスト、元経産官僚の石川和男氏をゲストにして「原発停止、いつまで続く?」というテーマで放送した。

-

英国のエネルギー政策をめぐる政府部内の対立は、オズボーン財務大臣対デイビー・エネルギー気候変動大臣の対立のみならず、連立与党である保守党対自民党の対立でもあった。

-

石川・認可法人には第三者による運営委員会を設けます。電力会社の拠出金額を決めるなど重要な意思決定に関与する。ほかの認可法人を見ると、そういった委員会の委員には弁護士や公認会計士が就くことが多い。しかし、再処理事業を実施する認可法人では、核燃料サイクルの意義に理解があり、かつ客観的に事業を評価できる人が入るべきだと思います。

-

これを読むと、現状のさまざまな論点に目配りされ、「分析文書」としてはよくできている。ところが最近の行政文書によくあるように、何を実行したいのかが分からない。書き手が意図的にぼやかし、無責任に逃げようとしていることもうかがえる。

-

次に、司会者から大人が放射線のリスクを理解すると子どもへのリスクがないがしろになるのが心配であるとの説明があり、子どものリスクをどう考えれば良いのかを白血病や小児がんを専門とする小児科医の浦島医師のビデオメッセージの用意があることを示した。

-

英国は6月23日に実施した国民投票で欧州連合(EU)離脱を決めた。エネルギー政策、産業の影響について考えたい

動画

アクセスランキング

- 24時間

- 週間

- 月間