原油相場のトレンド転換―上昇はどこまで続くか

原油価格は年末に向けて1バレル=60ドルを目指すだろう。ただし、そのハードルは決して低くはないと考えている。

過去2年の下落、その戻しの総括

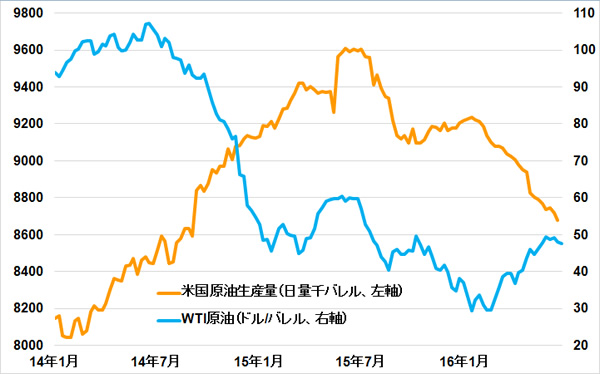

振り返ると、原油相場は2014年7月から下落し始めた。当時は米国のシェールオイル生産量の増加が顕著になり始めたころで、需給バランスが供給過剰の状態に転換し始めたころでもあった。また、米ドルが対主要通貨で上昇し始めたことから、ドル建てで取引される原油相場の相対的な割高感が顕著になり始めていた。

この二つの要因を背景に、原油相場には売り圧力が強まることなった。15年に入ると、5月には株価の上昇を背景に原油相場にも買いが入る場面が見られ、一時60ドル台を回復する場面もあった。しかし、需給バランスに改善の兆しが見られなかったことや、株価がその後急落したことによる手仕舞い売りを背景に再び売り圧力が強まった。

この戻りの間に、反発基調への回帰を期待した投機筋や一部機関投資家の買いが入ったことが重石となり、16年初めには26ドル台にまで下落した。この水準はリーマンショック後の安値をも下回る水準であり、さすがに米国のシェールオイル企業も持続的な生産ができない状況に追い込まれた。

これきっかけに、米国内の原油生産量は徐々に頭打ちから減少に転じた。この動きに呼応するかのように、原油相場は底打ちから反発に転じ始めた。また、16年に入って、ドル安基調が顕著になったことも、ドル建て原油相場の反転につながった。

生産調整は失敗、なのに相場反転はなぜか

2004年に原油相場が初めて40ドルの大台を突破して以降、大枠でみれば40ドルから80ドルのレンジで推移している。今回、その40ドルを回復してからの上昇基調は鮮明であり、順調に50ドルを回復する動きを見せている。

その背景には、主要産油国による増産凍結の動きに期待の高まりがあったといえる。4月17日には産油国会合が実施され、サウジアラビアやロシアなど、OPEC加盟・非加盟国が一堂に会し、増産凍結で合意する見通しとなっていた。産油国会合について簡単に振り返ると、2月にサウジとロシアなど4カ国が、他の産油国が賛同することを条件に、増産を凍結することで合意した。

その後、対象国を拡大し、4月17日に会合を開催し、産油国間で増産凍結を行うことで石油需給を改善し、原油価格を押し上げることを目論んだ。しかし、この合意にイランが最後まで参加を表明しなかったことにサウジ側が怒り、最終的には合意直前で反故にした。

報道によると、直前まで合意の方向で進んでいたもようで、合意文書のドラフトも完成していたという。また、サウジの代表であるヌアイミ石油相も、合意の予定で会合に参加したが、その直前にムハンマド副皇太子に合意しないことを伝えられたとされている。それだけ、サウジがイランの行動を気に入らなかったということになる。

このサウジの対応をきっかけに、翌日の時間外取引ではWTI原油先物が急落する場面があったものの、その後は堅調に推移した。通常であれば、このようなきわめて重要なイベントにおいて、ネガティブな結果が出れば、通常価格は暴落といってもよいほどの下げに見舞われる。しかし、合意に至らなかったという事実にもかかわらず、原油相場が上昇したことは、弱気相場の転換が明確になった証であった。

国際政治の影が相場に-サウジ、米国

サウジがイランを嫌う背景には、米国の存在がある。米国は、経済制裁を解かれたイランに接近し、ビジネス上の関係を構築しようとしている。また米国は、シェールオイルの増産で石油の中東依存政策を大きく転換させている。

イランも、経済制裁により減少した原油輸出からの収入の回復を図るべく、産油量の増産と輸出用の拡大方針を言明している。これらの態度を気に入らないサウジは、これまで増産により供給過多状態を演出し、原油価格を下げることでシェールオイルの生産を抑制しようとしてきた。

しかし、それでも米国の産油量は拡大し続けた結果、サウジの財政は逼迫し、国債発行やサウジアラムコの上場を余儀なくされる事態に追い込まれた。サウジが原油価格押し下げ策を推し進めた結果、すべての産油国が大きな損失を被っただけであった。それでもなお、サウジは「日量1200万バレルまでの生産拡大はすぐにもできる」と、これまでの態度を変えなかった。

そして、6月のOPEC総会を迎えたのだが、ここでも生産枠の見直しや増産凍結などを合意するには至らず、現在に至っている。それでも、原油相場は高値を維持している。やはり、基調は上向きに転じたと考えてよいだろう。また、カナダでの森林火災によるオイルサンドの減産やリビアでの生産障害などで、一時的に日量300万バレル近い減産になったことも、原油相場の上昇を後押ししている。

米シェールオイル企業の破綻は、原油相場の押し上げの根底にある。報道によると、2015年以降のシェールオイル企業の倒産件数は60社を超え、負債総額は約200億ドルに上るという。これは、原油安が予想以上に長期化し、資金繰りに行き詰まった企業が続出していることを意味する。

シェールオイル企業の破綻の影響で、米国内の原油生産は14年9月以来の低水準の日量867万バレルにまで減少している。直近のピークが15年6月の日量961万バレルだったことを考えると、相当量の減産になっていることがわかる。シェールオイルは借金による経営が基本にあり、原油安が続くと、収益悪化から資金繰りが行き詰りやすい構造になっている。

そして現在、原油安で収入が減少する中、社債の償還や米金融機関による融資先の信用度の見直しで、シェールオイル企業の融資獲得が困難になったもようである。今後も破綻企業が出てくれば、産油量がさらに減少する可能性がある。

イラン増産、米国の需給改善の影響を分析する

一方市場では、イランの増産が懸念されていた。試算では、イランが経済制裁から市場に復帰してからの増産量は最大で日量90万バレル程度とみられている。しかし、これは米国のシェールオイルの減産とほぼ同量であり、市場への影響は軽微である。イランの現在の産油量は日量355バレルとみられているが、制裁前の水準が同400万バレルだったことを考慮すれば、増産余地はほとんどない。

したがって、米国での産油量の伸び悩みが続けば、世界の石油需給は徐々に改善される見通しである。さらに、米国のシェールオイル企業が16年の投資額を前年比で7割弱も減らすとみられていることも追い風になるだろう。この結果、EIA(米エネルギー情報局)が予想するように、16年通年の米国内の産油量が15年比で9%減の日量860万バレルにまで落ち込めば、需給バランス予想以上に進みことになる。

国際エネルギー機関(IEA)が指摘するように、年後半には世界の石油需給はバランスする可能性がある。そうなれば、原油相場はさらに上値を切り上げる可能性が高まろう。折しも、米国では5月末からドライブシーズン=ガソリン需要期に入った。当初はガソリン需要の低迷と在庫の増加がガソリン相場の重石となり、原油相場を圧迫した。しかし、この傾向も徐々に改善される可能性が高い。

また、ドライブシーズン入りとなる前に原油相場が上昇した年は、年末までその傾向が続く傾向がある。今年はそのパターンに当てはまっており、年末まで上昇基調が続くと考えられる。また、米国政府が今年に入ってから、通貨政策をドル安に転換したことも大きい。これのすべての材料が原油相場を長期的に押し上げる要因となるだろう。

残る世界経済への不透明感

ただし、英国の6月23日の国民投票の結果、欧州連合(EU)からの離脱を選択した点には要注意である。この判断は市場で全く想定されていなかったこともあり、大いなるサプライズとして受け止められた。

その結果、株式は暴落し、ポンドやユーロなどの欧州通貨は対ドルで下落した。従来からドル相場の逆の動きをする原油相場は、この材料で大きく下落することとなった。また最近では、株価との連動性を強めていただけに、株安も原油の押し下げにつながった面がある。

今後、英国のEU離脱が世界経済や金融市場の混乱につながるようであれば、原油相場もその影響からは逃れられないだろう。影響を受ける度合いと期間がどの程度になるか、当面はその動きを確認することになりそうである。

需給への影響が出るようであれば、一時的に40ドル割れを試す場面もあろう。ただし、その後は60ドルを試す動きに入り、2017年以降は80ドルから長期的には100ドルを目指すことも十分に想定される。ドル相場の下落がこれを後押しするだろう。

江守哲(えもり・てつ)慶應義塾大学商学部卒業後、住友商事に入社し、非鉄金属取引に従事。1996年に英国住友商事(現欧州住友商事)に転籍しロンドンに駐在。その後、Metallgesellschaft Ltd.、三井物産フューチャーズを経て、2007年7月にアストマックス入社。同社でファンドマネージャーに就任。アストマックス退社後、2015年4月にエモリキャピタルマネジメントを設立。ヘッジファンドを中心とした資産運用や株式・為替・債券・コモディティ市場の情報提供などを事業として展開。

(2016年6月27日掲載)

関連記事

-

2025年までに1000億ドルに成長すると予測されるバッテリー産業だが、EVの「負債」について複数の報告書で取り上げられていた。 (前回:「2035年の新車販売はEV!」への邁進は正しい選択なのか?①) グリーンエネルギ

-

政府は2030年に2005年比で26%の温室効果ガス削減という数値目標を提示した。だがこれは、コストをあまり考慮せずに積み上げた数字であって、最大限努力した場合の「削減ポテンシャル」と見るべきである。

-

名古屋大学環境学研究科・教授 中塚 武 現在放送中のNHK大河ドラマ『鎌倉殿の13人』でも詳しく描かれた「石橋山から壇ノ浦までの5年間に及ぶ源平合戦の顛末」は、幕末と戦国に偏りがちなNHKの大河ドラマの中でも何度も取り上

-

昨年9月から定期的にドイツのエネルギー専門家と「エネルギー転換」について議論する場に参加している。福島第一原子力発電所事故以降、脱原発と再エネ推進をかかげるドイツを「日本が見習うべきモデル」として礼賛する議論が目立つよう

-

2023年からなぜ急に地球の平均気温が上がったのか(図1)については、フンガトンガ火山噴火の影響など諸説ある。 Hunga Tonga volcano: impact on record warming だがこれに加えて

-

欧米エネルギー政策の大転換 ウクライナでの戦争は、自国の化石燃料産業を潰してきた先進国が招いたものだ。ロシアのガスへのEUの依存度があまりにも高くなったため、プーチンは「EUは本気で経済制裁は出来ない」と読んで戦端を開い

-

ポルトガルで今月7日午前6時45分から11日午後5時45分までの4日半の間、ソーラー、風力、水力、バイオマスを合わせた再生可能エネルギーによる発電比率が全電力消費量の100%を達成した。

-

電力供給への貢献度に見る再生可能エネルギーの立ち位置 電力各社のホームページを見ると、供給エリアの電力総需要と太陽光発電量が表示されています。それを分析することで再生可能エネルギー(ここでは最近導入がさかんな太陽光発電と

動画

アクセスランキング

- 24時間

- 週間

- 月間